천연가스(20년 4월인도분)의 가격이 역사적 저점에 근접했습니다.

2020년 3월21일자 시카고선물거래소(CME) 기준 1.577(달러/MMBtu)입니다.

앞전에의 1.6달러대의 가격도 낮다고 더는 가격이 떨어지기가 어려울꺼란 전망이 꽤 많았는데,

결국 5년래 최저점에 도달했습니다.

더 큰 가격 조정이 발생하여 하락할 것인가? 아니면 반등의 여지가 있는 것일까?

앞을 예측한단건 쉽지 않은것이고, 맞으리란 보장도 없습니다만.

투자를 하기 위해서 예측없이 한단 것 또한 무모한 짓인지라.

부족한 능력에도 불구하고 천연가스 가격 전망을 해볼까 합니다.

저 또한 현재 천연가스에 투자 중입니다.

아래의 2020년분 인도물들을 보면 10,11,12월물을 제외하고는 2달러를 넘어서지 않고 있습니다.

아마도 넘치는 재고량과 생산량 때문으로 보입니다.

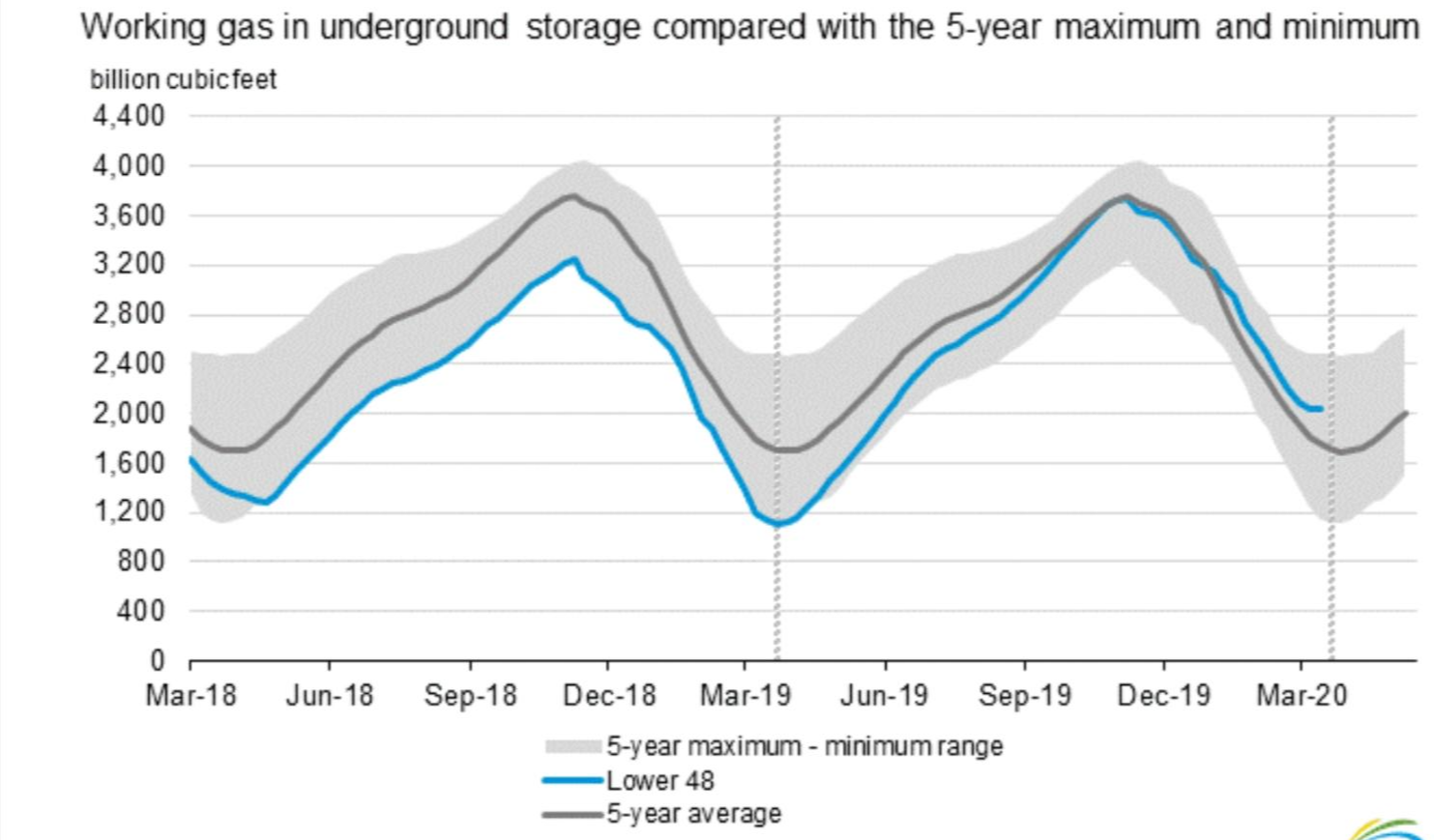

며칠 전인 3월 19일(미국시간기준) EIA에서 발표한 재고량 표를 보면 3/6~3/13까지의 재고 소비는 9BCF로

전년 재고량 대비 887Bcf, 5년 평균 재고량 대비 290Bcf 많은 것으로 알 수 있습니다.

굉장히 많은 재고량을 가지고 있습니다.

작년과 금년 겨울이 따뜻했던 탓에 난방 소비가 급감했고, 생산량 또한 최대치를 보이고 있는 탓 입니다.

앞으로 인젝션시즌을 맞이 하게 된다면 재고량은 더 늘어날 수 밖에 없어보입니다.

위의 표와 함께 아래의 그래프를 보면 현재의 재고량이 얼마나 많은지를 알 수가 있습니다.

그렇다면 이런 상황에서 천연가스가격은 어떻게 될까요?

계절적인 소비 감소와 인젝션시즌을 맞아 재고량은 더 늘어나게 되고 가격은 더 떨어질까요?

그럴지도 모릅니다.

하지만 쉽게 그렇게 되지만은 않을 것 같습니다.

현재의 천연가스선물가격은 생산단가로 알려진 원가(2달러/MMBtu)를 하회하고 있기 때문에

생산하면 생산할 수록 손해를 보는 구조입니다.

이런 상황에서 생산업체들은 적자를 감수하면서 계속해서 생산을 하고 기업을 영위할 수 있을까요?

이 질문의 답이 앞으로의 천연가스 가격을 전망하는 답이지 않을까? 생각합니다.

왜냐하면 최근래의 천연가스 생산량은 최대치이지만 생산리그의 수가 급격히 줄고 있기 때문입니다.

생산단가의 하락과 함께 국제유가 하락에 맞물려서 감소하고 있습니다.

아래의 미국과 캐나다의 셰일 리그수를 한번 보시기 바랍니다.

특히나 캐나다의 경우에는 전주 대비 -44%라는 큰 폭의 감소를 보이고 있습니다.

캐나다 셰일기업들의 채굴단가는 35~40달러정도로 높은 걸로 알려져 있습니다.

그런 탓에 국제유가하락에 생산을 줄일수 밖에 없는 상황으로 보여집니다.

Oil Patch Leads U.S. Rig Count Higher as Crude Price Uncertainty Looms

A modest uptick in the oil patch, and in the Permian Basin in particular, drove a three-rig increase in the U.S. rig count for the week ended Friday (March 6), according to the latest data from Baker Hughes Co.

www.naturalgasintel.com

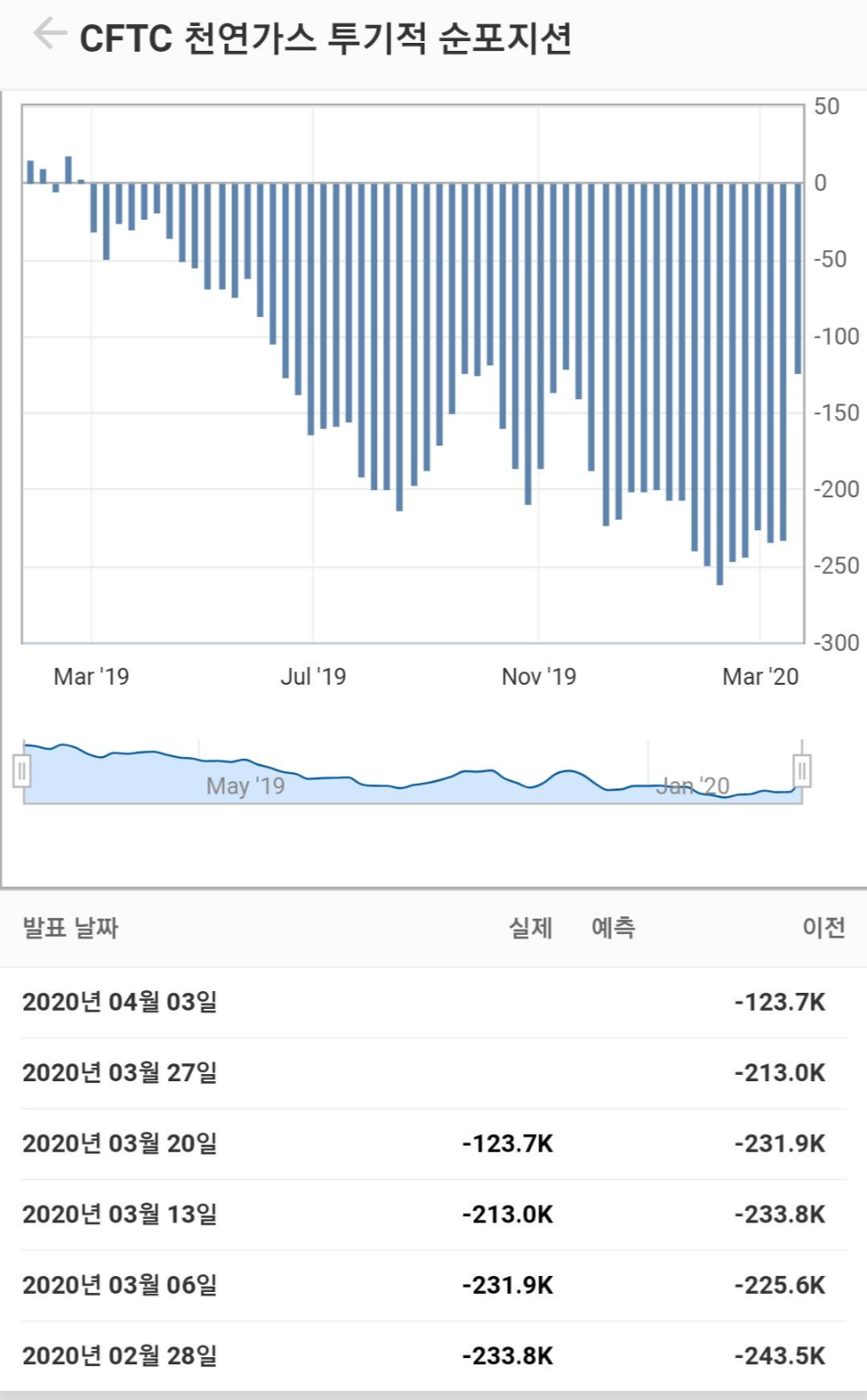

위에서 보여드린 천연가스 생산 리그 감소 같은 상황 탓인지

아니면 국제증시급락의 공포시장에서 현금 확보를 위해서인지

천연가스선물 시장의 숏 포지션이 급속히 감소하고 있습니다.

거의 2019년 7,8월 2019년 11월 천연가스 가격이 폭등했던 때의 순포지션 수와 비슷해보입니다.

다만 세계 증시가 코로나19팬더믹으로 인해 하락공포장이기 때문에 천연가스가격이 급등할 수는 없겠지만,

제 개인적인 생각에는 천연가스의 가격이 더 이상의 하락하지는 않을 것 같습니다.

지금 세계 증시나 상품시장에서 천연가스선물의 숏포지션을 취하는 것보다는 다른 상품에 투자하는 것이 더 큰 수익을 안겨줄 수 있을것으로 보이니깐요.

반대로도 마찬가지로 천연가스선물의 롱포지션에 투자하는 것은 수익이 좋아보이지 않으니 당장에는 큰

변동이 없을 것으로 보입니다.

그리고 현재의 생산 리그 감소는 생산량감소로 이어지고 조만간은 아니겠지만 점차적인 재고량 감소로 이어질 것입니다. 이는 곧 여름 시즌에 발전등으로 천연가스가 다시 소비되기 시작할때 반등할 가능성이 높아지고 있는 것으로 보입니다.

역사적 저점인 상황에서 생산량 감소까지 더해지고 있는 지금이 가장 싼 투자 적기는 아닐까?

하는 개인적인 생각을 해봅니다.

다만 올여름(2020년) 미국의 날씨가 크게 덥지 않을 것이라는 전망이 있어서

천연가스 소비량이 급격하게 늘어나지 않을 가능성이 있지만, 현재의 가격은 매력있는 가격이라는 생각을 해봅니다.

미국증권시장에서 직접 선물거래를 할 수도 있겠지만, 그보다 비교적 안전한 ETN 상품으로 투자할 수도 있습니다.

현재 시장에 많은 상품들이 나와 있습니다.

다만 투자 전에 주의 사항이 몇가지 있습니다.

1. ETN상품은 장기 투자에 유의해야 한다.

천연가스 ETN 상품은 룰오버시 매매수수료가 커서 장기 투자시 원금 손실이 크다.

2. 1배 ETN 상품에 투자하는 것이 좋다.

현재 시장이 변동성이 크다보니 레버리지 상품대신에 1배 상품에 투자하는 것이 좋습니다.

레버리지 상품은 추세상승장에서는 수익률이 좋지만 변동성이 큰 시장에서는 손실이 클 수 있습니다.

3. 만기가 다가 오는 상품은 피하는게 좋다.

삼성 레버리지 천연가스 선물 ETN, 신한 레버리지 천연가스 선물 ETN(H) 상품은 금년 10월경에 만기 예정인 상품입니다. 그 전에 거래를 마친다면 상관이 없겠지만, 자칫 잘못해서 예기치 못한 손실이 원금 회복을 위해서 투자기간을 길게 잡아간다면 원하는 가격대에서 매도하는 것이 아니라 청산일에 시장가격으로 청산되어 버릴 수도 있습니다.

국내 주식 시장의 ETN 상품

신한 천연가스 선물 ETN(H)

신한 인버스 천연가스 선물 ETN(H)

신한 레버리지 천연가스 선물 ETN(H)

신한 인버스 2X 천연가스 선물 ETN(H)

신한 레버리지 천연가스 선물 ETN

신한 인버스 2X 천연가스 선물 ETN

삼성 레버리지 천연가스 선물 ETN

삼성 인버스 2X 천연가스 선물 ETN

TRUE 레버리지 천연가스 선물 ETN(H)

TRUE 인버스 2X 천연가스 선물 ETN(H)

아래의 링크들은 제 개인적인 투자분석들입니다.

같이 참고하시면 좋을 듯해서 링크를 남겨둡니다.

2020/03/10 - [투자일지/에너지투자] - (투자연구)천연가스 전망

2020/03/11 - [투자일지/에너지투자] - (투자연구)천연가스 선물/상품 가격 전망

2020/03/12 - [투자일지/에너지투자] - (투자연구)천연가스 선물/상품 투자 이제 관심을 가지자

2020/03/14 - [투자일지/에너지투자] - (투자연구) 셰일오일/가스 업체의 위기 금융위기의 뇌관이 될까?

2020/03/14 - [투자일지/에너지투자] - (투자연구)대공황인가? 경제 위기인가? - 오일이 세계경제의 방향을 결정한다.

P.S 개인적인 투자 일지입니다.

참고만 하시기 바랍니다.

투자는 개인의 판단이며 손실은 본인이 지는 것임을 알려드립니다.

'투자일지 > 에너지투자' 카테고리의 다른 글

| (단기투자종료)WTI원유 투자하기 무섭다 : 투자 보류 - 신한 레버리지 WTI원유 선물 ETN(H) 500019 (0) | 2020.04.26 |

|---|---|

| (단기투자종료)WTI원유 변동성 심화: 투자 보류 - 신한 레버리지 WTI원유 선물 ETN(H) 500019 & 삼성 레버리지 WTI원유 선물 ETN 530031 (0) | 2020.03.28 |

| (투자연구)셰일 산업의 위기 - 투자의 기회인가? 아직 기다려야 하나? (0) | 2020.03.17 |

| (투자연구)대공황인가? 경제 위기인가? - 오일이 세계경제의 방향을 결정한다. (0) | 2020.03.14 |

| (투자연구) 셰일오일/가스 업체의 위기 금융위기의 뇌관이 될까? (0) | 2020.03.14 |